あなたの財産、残された方にいくら残せるかご存知ですか?

こんな方はいませんか?

・相続になったが相続税がでるのだろうか?

・相続税、どうやって申告すればいいのだろう?

・まだ相続になってないけれど、親が亡くなったときどうなるか心配だ。

・相続になる前に相続税対策できることはないかな?

・終活したいけれど、どんなことからはじめればいいのかな。

・相続になったときは登記とかどうすればいいのだろう?

・預金の名義はどうやって変えるのかな?

・遺言を作成しておきたい

こんなことをご心配されている方はいませんか?

当事務所は、相続税の申告はもちろん、終活アドバイザーとしての資格も持ち、終活についてもアドバイスさせていただいております。

こんなお悩みをお持ちの方は、お気軽にお問合せください。

財産を相続する際には、財産をもらった方が相続税を支払わなければいけません。

しかしながら全ての財産に相続税がかかるわけではありません。

相続税には、「3,000万円+600万円×法定相続人の数」の基礎控除があるためです。

財産の総額がこの基礎控除を越えなければ相続税の申告は必要ありません。

問題は、総額が基礎控除以上の金額になる場合です。

意外と知らない?様々な控除

基礎控除の他にも様々な控除があることはご存知でしょうか?

相続人の中に配偶者、未成年者、障害をお持ちの方がいる場合はそれぞれ控除があります。

また、場合によって適用される控除もあります。

・財産としてみなされる生命保険金・死亡退職金を受け取った場合

それぞれに非課税部分があります。

例えば、法定相続人が2人いる方が生命保険を掛けていた場合、生命保険金の控除額は1000万円です。

しかし、生命保険と死亡退職金を掛けていた場合、生命保険金と死亡退職金にそれぞれ1000万円の控除が適用されるため、合計で2000万円控除されます。

・借金を相続した場合

借入金や入院費、葬式費用(※)や固定資産税等は債務控除額として相続財産から控除できます。

※香典返しや四十九日の法会費用は含みません。

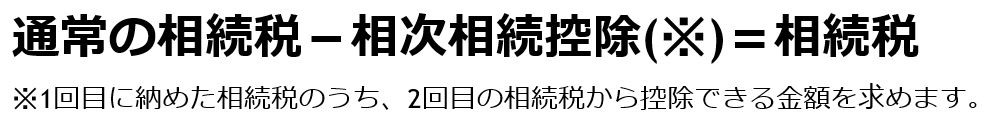

・10年以内に2回相続があった場合(相次相続控除)

相次相続があった場合、2回めの相続税が重くならないように調整されます。

相次相続があった場合、2回めの相続税が重くならないように調整されます。

10年以内に2回相続がないと言い切れない場合、誰に何を相続するかを1回目の相続の段階で考えておく必要があります。

これらの控除の中には、生前から対策が必要なものもあります。

当事務所は、保険代理人として登録してしているため、保険について一緒に考えることが可能です。

遺言書作成で、トラブルを防ごう!

また、相続におけるトラブルを防ぐことも肝心です。

相続には、期限内に相続人が決まらない場合には適用出来ない特例等もあります。

それらを漏らさないためにも、残された方のためにも、生前に誰に何を相続するかを決めておく遺言書を作っておくと安心です。

幣事務所では、遺言書作成のサポートも行っております。

二次相続のことも考えた遺産分割 ~将来を見据えた相続~

夫婦の一方が亡くなったあと、残された配偶者も亡くなったために子供が相続をした際の相続を「二次相続」といいます。

この二次相続は、一次相続(最初の相続)でどのように分割されたかが大きく影響してきます。

たとえば、一次相続では税額を抑えられたが二次相続で税額が大きくなってしまったため、結果的に大きな税額を払うことになった……なんてことは大いにあり得ることです。

当事務所では、相続のお手続きを行う際に、そのご家族の状況に合わせた分割のシミュレーションをご家族様と一緒に行い、それぞれの場合で税額がどのくらい出るのかといったところまで含めて様々な案を考えて、より良い方向に持っていけるよう比較検討していきます。